ARTICLE

GameStop et les robins des bois des temps modernes

On accueille ici la deuxième collaboration de Yolteotl. Comme celle de The Real Phoenix l'an passé, elle aborde un sujet pointu traité par un passionné. Si un sujet en rapport avec le JV ou la culture geek vous tient à coeur et que vous brûlez d'envie d'en parler, n'hésitez pas à nous proposer un article ! -CBL

Début 2020, GameStop annonçait des résultats très décevants, les ventes étaient en berne et la compagnie avait tout l’air de suivre la voie de Blockbuster... Cela sans compter l’arrivée d’un sympathique virus qui aura pour conséquence de faire chuter la fréquentation de leurs boutiques.

Début 2020, GameStop annonçait des résultats très décevants, les ventes étaient en berne et la compagnie avait tout l’air de suivre la voie de Blockbuster... Cela sans compter l’arrivée d’un sympathique virus qui aura pour conséquence de faire chuter la fréquentation de leurs boutiques.

Comme chien et chat

Un an plus tard, la situation a radicalement changé. Bien que les ventes globales soient en baisse de 3.1%, les ventes en ligne ont augmenté de 300% ! Un virage numérique qu’assume de plus en plus la multinationale aux 7000 points de ventes. Dans cette lignée, GameStop a vu l’arrivée d’un acteur inattendu : Ryan Cohen. Son nom est probablement inconnu en France, mais ce milliardaire de 34 ans a fondé Chewy en 2011. Il s’agit ni plus ni moins du Amazon pour chiens et chats aux USA, avec 6 milliards de dollars de revenus en 2020 et environ 12 000 employés. Autant dire que le monsieur a quelques bonnes idées et semble convaincu que Gamestop ait de l’avenir. Au cours de l’année 2020, il a accumulé pas moins de 12% des actions et a récupéré plusieurs sièges au conseil d’administration.

Robin des bois et attardés mentaux, une nouvelle génération

Lancée en 2013 aux États-Unis, l’application Robinhood permet à n’importe qui, en commençant seulement avec un dollar, d’investir en bourse sans aucun frais via une app : actions, options et même cryptomonnaies. Surtout utilisée par les millenials, cette application a provoqué au cours des dernières années une petite révolution et compte désormais 13 millions de comptes ouverts.

Si cette application avait déjà une grande notoriété auparavant, la pandémie mondiale a eu l’effet d’une bombe : un crash boursier rendant les actions très attractives, moins de loisirs et des gens qui s’ennuient, il n’en fallait pas moins pour voir son trafic exploser et des milliards de dollars investis. Tout le monde veut sa part du gâteau.

Évidemment, il n’aura pas fallu attendre longtemps pour que ce phénomène génère sa propre communauté “d’attardés mentaux” comme ils aiment s’appeler. Ils se retrouvent sur 4Chan mais aussi sur le désormais très connu /r/wallstreetbets. Cette communauté est assez fascinante car on y retrouve des meme débiles à cotés d’analyses détaillées et très informées. Parmi leurs choix 2020 : Tesla, Palantir Technology, mais aussi… GameStop.

The Big Short, the Gamma Squeeze and the Short Squeeze

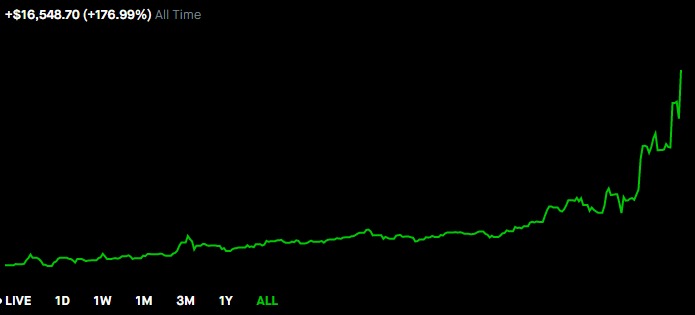

En Avril 2020, l’action était à $4 pour une capitalisation boursière de 500 millions de dollars. Pour donner un ordre de grandeur, CD Projekt après la sortie catastrophique de Cyberpunk 2077 a toujours une capitalisation de 7 milliards de dollars. Autant dire que pour une fois, c’était GamesStop qui était en solde.Si les “attardés” ont senti l’odeur du sang, ils n’étaient pas les seuls. En plus de Ryan Cohen, on compte parmi les investisseurs le fameux Michael Burry. Ce gestionnaire de fonds avait anticipé la crise immobilière de 2008 et rapporté des milliards à ses investisseurs en pariant contre les banques. En 2015,il a eu le droit quelques années plus tard à son film, The Big Short, où son rôle est interprété par Christian Bale (au passage, il est disponible sur Netflix et Prime Video).

Pour rappel, Michael Burry avait “shorté” l’immobilier. Il avait parié sur la non-solvabilité de prêts douteux. Il a donc signé plusieurs contrats avec des institutions financières, pour louer des actions qu’il vend immédiatement sur le marché. Il doit ensuite racheter ces actions pour les rendre aux créanciers. Si le prix baisse, il garde la différence. Comme ses actions sont louées, elles s’accompagnent d’intérêts qu’il faut payer jusqu’à ce que le contrat soit honoré. Cette explication rapide vous sera utile un peu plus bas.

Ils achètent et jouent aux “mains de diamants”. Le prix devrait donc monter de manière significative... Oui, mais c’est sans compter les autres acteurs du marché. De la même manière que Michael Burry, certains groupes sont spécialisés dans les paris à la baisse. Ils “shortent” tout ce qu’ils estiment vendu trop cher par rapport à la valeur réelle de l’entreprise. Cela garde la valeur de l’action artificiellement basse et le but du jeu est de savoir qui des détenteurs d’actions ou des shorters vont craquer en premier. Des fois, ça se passe bien, d’autres fois non.

Plus le combat dure, plus les shorters doivent investir pour maintenir le prix bas, et plus les intérêts augmentent. Si un premier shorter décide que les pertes sont trop grandes, il “abandonne” et achète alors l’équivalent des actions qu’il a empruntées et les rend à ses créanciers. Cela augmente mécaniquement le prix de l’action, augmentant les pertes des autres shorters qui vont alors à leur tour chercher à limiter leurs pertes. Cette réaction en chaîne s’appelle un short squeeze. L’exemple le plus notable est celui de Volkswagen en 2008 qui avait vu son cours passer de 200 à 1000 euros en 2 jours avant de retomber. C’est le but recherché pour Gamestop.

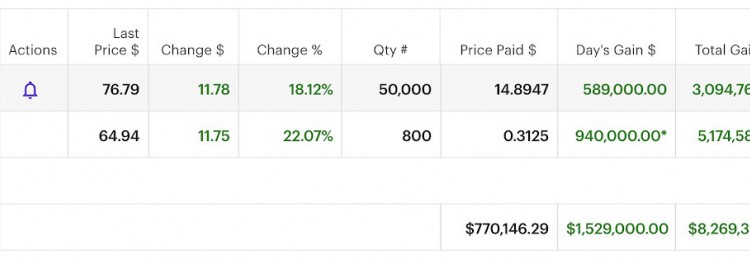

Début janvier, l’arrivée de Ryan Cohen au conseil d’administration ainsi que les ventes de Noël ont permis de gagner une première bataille contre les shorters, l’action passant de $20 à 35 en un jour. Au cours des jours suivants, la pression se stabilise mais ne faiblit pas.

C’était sans compter sur un autre phénomène que pas grand monde n’avait anticipé : de la même manière que l’on peut parier la baisse d’une action, on peut signer un contrat en pariant que le prix va augmenter (un call). Quand le vendeur du contrat voit le prix de l’action augmenter fortement, il peut choisir d’en acheter pour limiter ses pertes. Similaire au short squeeze, une réaction en chaîne existe pour les calls : le prix de l’action monte, les vendeurs de calls cherchent à limiter leurs pertes, achètent des actions, ce qui augmente le prix de l’action et le cours s’envole. C'est ce qu'on appelle un Gamma Squeeze.

Cela est arrivé vendredi dernier quand l’action est passée de $45 à $70 en une heure, et hier… de 70 à $155. Le cours est ensuite redescendu à deux reprises. Les shorters, plutôt que d’accepter leur défaite, ont décidé de doubler leur mise et l'action a cloturé à $75.

Preuve concrète : Melvin Capital, un des principaux belligérants, vient de se faire renflouer à hauteur de 3 milliards de dollars. 30% de sa valeur s’est évaporée en moins d’un mois.

On ne sait pas exactement ce qu’il peut se passer dans les prochains jours, mais il est déjà certain que cet exemple sera discuté pendant des années dans les cours d’économies, et il n’est pas impossible de voir les régulateurs s’en mêler au vue des enjeux financiers. Pendant ce temps, GameStop observe la bataille depuis le banc de touche et ne communique pas. Ryan Cohen, lui, motive les troupes à coup de cacahuètes.

Avertissement : ceci n’est pas un conseil financier (NdCBL : ni un flim sur le cyclimse). À l’heure où j’écris ces lignes je n’ai plus d'action GameStop… Mais j’en reprendrai probablement demain.

Commentaires